Wat is bedrijfsovername begeleiding?

Begeleiding bij bedrijfsovername is een specialistisch vak en vraagt om kennis van verschillende aspecten: financieel en bedrijfseconomisch. Daarnaast is het menselijke aspect een belangrijke factor. Met name bij een bedrijfsovername in het MKB komt veel emotie kijken. Het ‘managen’ van deze emoties is een belangrijke taak bij de begeleiding gedurende een bedrijfsovername. Adcorporate geeft hierin al 20 jaar het beste advies en ondersteunt u in dit traject.

Bedrijfsovername begeleiding in 5 stappen

Hoe ziet het stappenplan voor bedrijfsovername begeleiding eruit bij Adcorporate? En wat is precies de toegevoegde waarde van een adviseur? Wij leggen graag uit wat wij voor u kunnen betekenen.

Strategische analyse

Het uitvoeren van een onderbouwde strategische analyse (waardebepaling)

Een goede bedrijfsovername begeleiding begint met een sterke analyse en waardebepaling van uw onderneming. Zo krijgt u inzicht in de reële waarde van uw bedrijf. Dit vormt de basis voor strategische beslissingen en een weloverwogen vraagprijs. Natuurlijk zorgen we voor een professionele onderbouwing, zodat we tijdens de onderhandelingen tot een maximale prijs en opbrengst komen.

Voorbereiding

Voorbereiding

Vervolgens stellen we twee documenten op: een kort anoniem profiel om de interesse te wekken en een uitgebreid verkoopmemorandum met alle ins en outs van de onderneming. Dit laatste ontvangen partijen uiteraard pas na ondertekening van de geheimhoudingsovereenkomst. Ook zorgen we voor een uitgekiend plan van aanpak met een duidelijke planning.

Acquisitie

Acquisitie

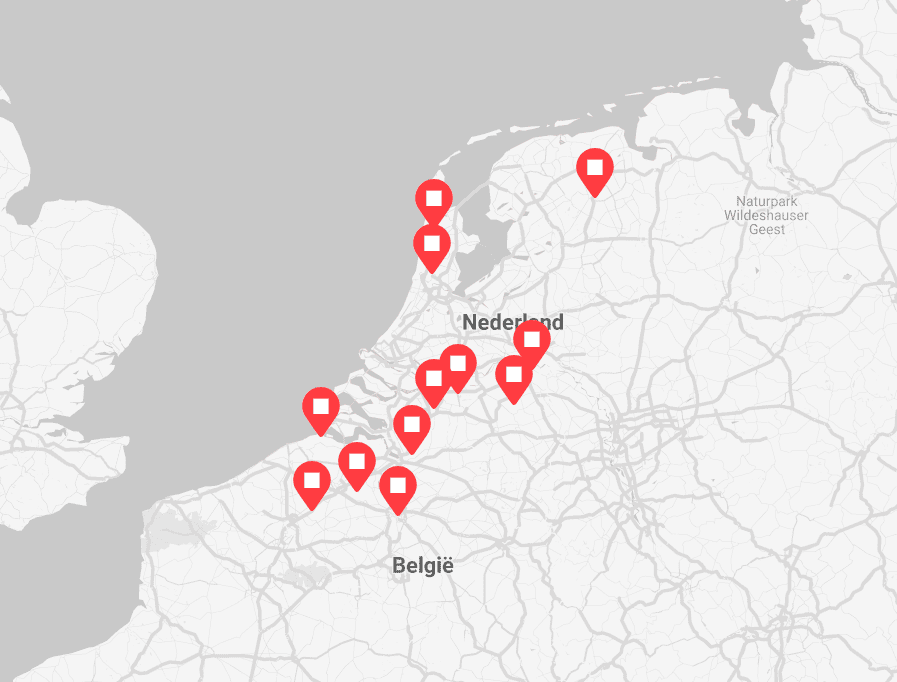

We gaan op zoek naar geschikte kopers. Partijen die op basis van het anonieme profiel interesse tonen, worden gescreend op onder meer achtergrond, reden van interesse en beschikbare middelen. Zo weten we zeker dat we alleen informatie verstrekken aan serieuze kandidaten. Natuurlijk houden we u goed op de hoogte van de ontwikkelingen. Wil een partij na ontvangst van het verkoopmemorandum de volgende stap zetten? Dan plannen we een kennismaking. Als zowel u als de kopende partij hier een goed gevoel aan overhoudt, gaan we de onderhandelingsfase in.

Onderhandeling

Het voeren van de onderhandelingen

Wij zorgen voor een goede onderhandelingsstrategie. In overleg met u bepalen we de doelstellingen en eventuele alternatieven. Tijdens de gesprekken met potentiële kopers staat de adviseur u bij. We onderhandelen met de kandidaat over de voorwaarden, structuur van de overname en de koopprijs. De uitgevoerde waardeanalyse vormt daarbij een belangrijk uitgangspunt. Het spreekt voor zich dat wij er alles aan doen om valkuilen te vermijden en maximaal voordeel voor u te behalen.

Afronding

Het afronden van de bedrijfsoverdracht

Wij adviseren, maar ú bent degene die beslist. Hebben we op hoofdlijnen overeenstemming bereikt met de kandidaat-koper, dan leggen we de afspraken vast in een intentieovereenkomst. Vervolgens is het tijd voor de due diligence: een onderzoek door de koper naar financiële, fiscale, juridische, commerciële en algemene aspecten. Vaak stelt de bank dit als voorwaarde voor overnamefinanciering. Is de uitkomst positief? Dan staat niets de deal meer in de weg en wordt de koopovereenkomst opgesteld.

Na de ondertekening volgt de laatste stap: een bezoek aan de notaris. U draagt hier de onderneming of aandelen over en ontvangt via de notaris de koopprijs.